Produkcja energii elektrycznej

Zgodnie z danymi publikowanymi przez Polskie Sieci Energetyczne krajowa produkcja energii elektrycznej w 2015 r. wyniosła 161.772 GWh.

Krajowa produkcja energii elektrycznej – ujęcie roczne 2006-2015 [GWh]

![Krajowa produkcja energii elektrycznej – ujęcie roczne 2006-2015 [GWh]](/sites/enea15fin/files/sytuacja_na_rynku_energii_elektrycznej_1.png)

Krajowa produkcja energii elektrycznej – ujęcie kwartalne 2014-2015 [GWh]

![Krajowa produkcja energii elektrycznej – ujęcie kwartalne 2014-2015 [GWh]](/sites/enea15fin/files/sytuacja_na_rynku_energii_elektrycznej_3.png)

Struktura produkcji energii elektrycznej w krajowych elektrowniach [GWh]

| Rodzaje elektrowni | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 |

|---|---|---|---|---|---|---|---|---|---|---|

| Zawodowe na węglu kamiennym | 92 111 | 93 133 | 86 550 | 84 274 | 89 212 | 90 811 | 84 492 | 84 566 | 80 284 | 81 883 |

| Zawodowe na węglu brunatnym | 53 518 | 51 142 | 53 798 | 50 797 | 49 459 | 53 623 | 55 592 | 56 959 | 54 212 | 53 564 |

| Przemysłowe | 8 280 | 8 216 | 8 045 | 8 204 | 8 923 | 9 000 | 8 991 | 9 171 | 9 020 | 9 757 |

| Gazowe | 4 046 | 3 908 | 3 988 | 4 052 | 4 166 | 4 355 | 4 485 | 3 149 | 3 274 | 4 193 |

| Zawodowe wodne | 2 822 | 2 682 | 2 516 | 2 751 | 3 268 | 2 529 | 2 264 | 2 762 | 2 520 | 2 261 |

| Wiatrowe | 69 | 436 | 672 | 821 | 1 300 | 2 798 | 3 954 | 5 823 | 7 184 | 10 041 |

| Inne odnawialne | 1 | 10 | 8 | 14 | 11 | 35 | 71 | 72 | 73 | 73 |

Krajowe zużycie energii

Zgodnie z danymi publikowanymi przez Polskie Sieci Energetyczne krajowe zużycie energii elektrycznej w 2015 r. ukształtowało się na poziomie wyższym o 1,7% niż w 2014 r.

Krajowe zużycie energii elektrycznej – ujęcie roczne 2006-2015 [GWh]

![Krajowe zużycie energii elektrycznej – ujęcie roczne 2006-2015 [GWh]](/sites/enea15fin/files/sytuacja_na_rynku_energii_elektrycznej_3a.png)

Krajowe zużycie energii elektrycznej - ujęcie kwartalne 2014-2015 [GWh]

![Krajowe zużycie energii elektrycznej - ujęcie kwartalne 2014-2015 [GWh]](/sites/enea15fin/files/sytuacja_na_rynku_energii_elektrycznej_3b1.png)

Źródło: http://www.pse.pl/index.php?modul=8&id_rap=212

Wymiana międzysystemowa

W 2015 r. wypracowany został dodatni bilans wymiany międzysystemowej wynikający z nadwyżki energii oddanej zagranicę ponad energię pobraną w wysokości 330 GWh. Dla porównania w 2014 r. saldo międzysystemowej wymiany energii elektrycznej wyniosło (-) 2.167 GWh.

Wymiana energii z zagranicą – ujęcie roczne 2006-2015 [GWh]

![Wymiana energii z zagranicą – ujęcie roczne 2006-2015 [GWh]](/sites/enea15fin/files/sytuacja_na_rynku_energii_elektrycznej_4a.png)

Wymiana energii z zagranicą - ujęcie kwartalne 2014-2015 [GWh]

![Wymiana energii z zagranicą - ujęcie kwartalne 2014-2015 [GWh]](/sites/enea15fin/files/sytuacja_na_rynku_energii_elektrycznej_4b1.png)

Ceny hurtowe energii elektrycznej

W 2015 r., po wzrostach w 2014 r., na rynku spot odnotowano spadek cen rok do roku (Tabela 1). Na niskie poziomy cenowe wpływ miały m.in. takie czynniki jak:

- wysoki poziom generacji wiatrowej

- wysoki poziom zakontraktowania uczestników na rynku terminowym

- stosunkowo wysoki poziom mocy dyspozycyjnej dostępnej dla OSP

- stosunkowo łagodne warunki atmosferyczne w okresie zimowym (”ciepła zima”)

Natomiast do stosunkowo wysokiego, w porównaniu do pozostałych miesięcy roku, poziomu cen w sierpniu i we wrześniu przyczyniły się: wysokie zapotrzebowanie, upały, trudna sytuacja hydrologiczna i ubytki mocy dostępnej dla OSP.

Średnie ceny na rynku SPOT (TGE)

| Okres | Średnia cena [zł/MWh] | Zmiana [%] |

|---|---|---|

| 2013 | 153,82 | 11,4 |

| 2014 | 179,86 | 16,9 |

| 2015 | 156,95 | 12,7 |

Źródło: opracowanie własne na podstawie danych z TGE

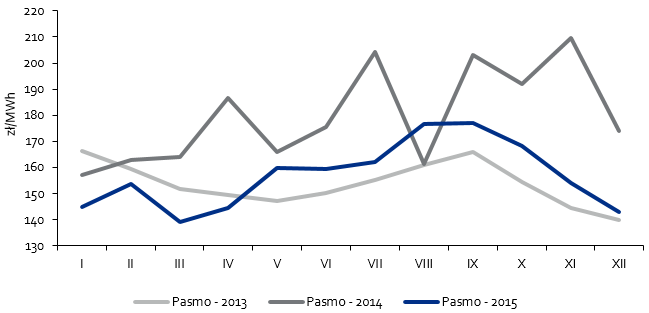

Średni poziom cen w paśmie na rynku SPOT (RDN)

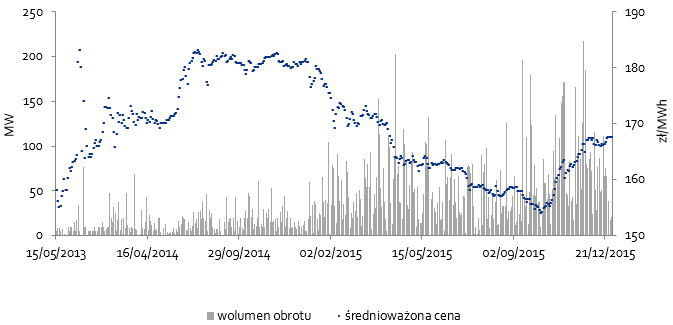

Spadek cen energii elektrycznej, wspierany czynnikami fundamentalnymi, miał miejsce również na rynku terminowym. Od początku do końca 2015 r. cena najbardziej płynnego produktu BASE Y-16 spadła z poziomu 181,00 zł/MWh do 167,50 zł/MWh. Na wzrosty cen w ostatnim kwartale 2015 r. wpływ miały informacje o planowanych zmianach w mechanizmie Operacyjnej Rezerwy Mocy (zwiększenie budżetu na ORM, wzrost ceny referencyjnej godzinowej operacyjnej rezerwy mocy, wprowadzenie rozliczeń uzupełniających). Ostatecznie BASE Y-16 zakończył notowania na poziomie o 9,50 zł/MWh niższym niż

| Produkt | Cena na koniec notowań | Zmiana r/r | Średnia cena z okresu notowań | Zmiana r/r |

|---|---|---|---|---|

| [zł/MWh] | [%] | [zł/MWh] | [%] | |

| BASE Y-14 | 151,00 | 10,9 | 160,27 | 16,2 |

| BASE Y-15 | 177,00 | 17,2 | 168,13 | 4,9 |

| BASE Y-16 | 167,50 | 5,4 | 166,49 | 1,0 |

Źródło: opracowanie własne na podstawie danych z TGE, TFS i WSE InfoEngine

Ceny i wolumeny transakcji - pasmo na 2016 r.

W 2015 r. odnotowano zbliżony poziom aktywności uczestników rynku na najbardziej popularnym produkcie terminowym. Porównując całkowity wolumen obrotu kontraktami rocznymi w całym okresie ich notowań wzrost wolumenu wyniósł ok. 1,5% (całkowity obrót na BASE Y-16 wyniósł 16.758 MW, na BASE Y-15 16.507 MW).

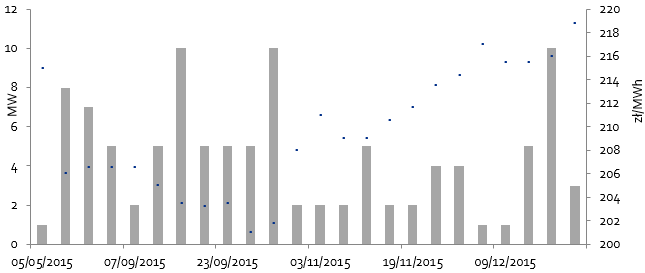

Podobnie jak BASE Y-16 zachowywał się PEAK Y-16, którego cena na początku 2015 r. spadała, po czym od października systematycznie rosła do końca roku. Ostatnią transakcję zawarto po cenie 218,25 zł/MWh (jednakże o 15,70 zł/MWh niższej niż ostatnia transakcja dla PEAK Y-15).

Ceny i wolumeny transakcji - PEAK Y-16

Źródło: opracowanie własne na podstawie danych z TGE, TFS i WSE InfoEngine

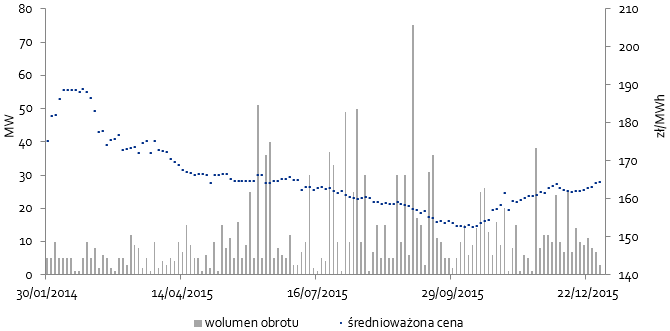

Podobnie do BASE Y-16, zachowywały się ceny BASE Y-17. Po fazie spadku trwającej do III kwartału 2015 r., w IV kwartale 2015 roku cena kontraktu zaczęła wzrastać aż do poziomu 164,25 zł/MWh. Na koniec roku spread pomiędzy produktami BASE Y-17 a BASE Y-16 wyniósł -3,25 zł/MWh (licząc dla ostatnich transakcji), co oznacza że rok 2017 był wyceniany niżej niż rok 2016.

W 2015 r. zaczęto również zawierać transakcje na produkt PEAK Y-17 i BASE Y-18, jednak z uwagi na odległy horyzont dostawy wolumen obrotu był niski.

W 2015 r. ceny energii elektrycznej ponownie powróciły do trendu spadkowego.

Czynnikami sprzyjającymi spadkom cen były:

- nadwyżka węgla na rynku paliw mająca odzwierciedlenie w niskich cenach węgla

- wysoki poziom mocy połączony z planowanym znacznym przyrostem mocy zainstalowanej w elektrowniach wiatrowych na terenie kraju

- planowane zwiększenie możliwości importu energii do Polski w powiązaniu ze znacznie niższymi cenami energii na rynkach zagranicznych

Dopiero prace nad zmianami w mechanizmie ORM powstrzymały dalsze spadki i skutkowały wzrostem cen pod koniec 2015 r. Duże znaczenie dla dalszego kształtowania się sytuacji na rynku będą miały prace nad ewentualnym wprowadzeniem mechanizmów rynku mocy lub też zmian obowiązujących obecnie zasad wynagradzania za ORM.

Ceny i wolumeny transakcji - pasmo na 2017 r.

Źródło: opracowanie własne na podstawie danych z TGE, TFS i WSI InfoEngine

Ceny i wolumeny transakcji - euroszczyt na 2017 r.

Źródło: opracowanie własne na podstawie danych z TGE, TFS i WSE InfoEngine

Obowiązki w zakresie uzyskania świadectw pochodzenia energii

Zgodnie z obowiązującymi przepisami przedsiębiorstwa energetyczne sprzedające energię elektryczną odbiorcom końcowym w 2015 r. zobligowane były do uzyskania i umorzenia następujących rodzajów świadectw pochodzenia:

- dla energii wytworzonej w odnawialnych źródłach, tzw. świadectwa „zielone” – obowiązek na poziomie 14,0% sprzedaży odbiorcom końcowym

- dla energii wytworzonej w kogeneracji opalanej metanem tzw. świadectwa „fioletowe” – obowiązek na poziomie 1,3% sprzedaży odbiorcom końcowym

- dla energii wytworzonej w jednostkach kogeneracyjnych gazowych lub o łącznej mocy zainstalowanej do 1 MW, tzw. świadectwa „żółte” – obowiązek na poziomie 4,9%

- dla energii wytworzonej w pozostałych źródłach kogeneracyjnych, tzw. świadectwa „czerwone” – obowiązek na poziomie 23,2%

- świadectw efektywności energetycznej, tzw. świadectw „białych”

W ostatnich dniach roku 2015 doszło o istotnych zmian przepisów prawnych dotyczących rynku świadectw pochodzenia. Do najważniejszych zalicza się:

- wydłużenie o rok obowiązywania przepisów ustawy o efektywności energetycznej

- opóźnienie o pół roku wejścia w życie IV rozdziału Ustawy o OZE, obejmującego nowy system wsparcia, a tym samym wydłużenie okresu „wchodzenia” nowych instalacji do systemu zielonych certyfikatów

- ograniczenie od 1 stycznia 2016 r. wsparcia dla technologii współspalania wielopaliwowego

- eliminację od 1 stycznia 2016 r. wsparcia dla elektrowni wodnych o mocy zainstalowanej powyżej 5 MW

Poniżej przedstawiona została struktura cenowa kontraktacji na rynku sesyjnym TGE na poszczególne prawa majątkowe w okresie do końca IV kwartału 2015 r. W analizie pominięto PM „zielone” PMOZE ze względu na brak obrotu i całkowite zastąpienie ich przez PMOZE_A.

| Średnia cena w 2015 r. | Zmiana do IVQ 2014 | Cena maksymalna | Cena minimalna | ||

|---|---|---|---|---|---|

| zł/MWh | % | zł/MWh | zł/MWh | zł/MWh | |

| OZEX_A (PM „zielone”) | 123,60 | -24,0% | -39,02 | 163,00 | 99,00 |

| KGMX (PM „żółte”) | 107,59 | 1,5% | 1,57 | 109,00 | 99,00 |

| 117,35 | - | - | 120,00 | 110,00 | |

| KECX (PM „czerwone”) | 10,78 | 2,7% | 20,28 | 10,93 | 8,80 |

| 10,68 | - | - | 10,90 | 10,02 | |

| KMETX (PM „fioletowe”) | 61,84 | 1,3% | 0,81 | 67,00 | 60,00 |

| 61,76 | - | - | 62,30 | 61,02 | |

| EFX (PM „białe”) | 963,44 | 0,7% | 6,26 | 980,00 | 925,00 |

Źródło: opracowanie własne na podstawie danych z TGE

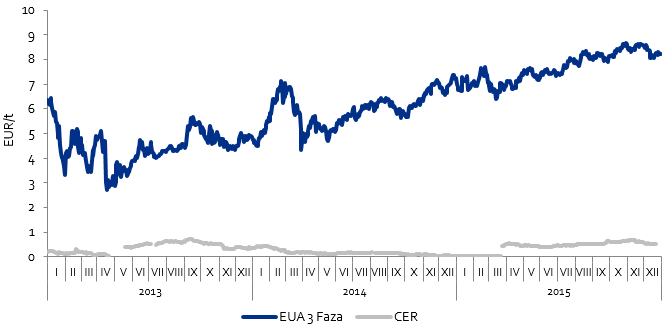

Limity uprawnień do emisji dwutlenku węgla i ich ceny rynkowe

W roku 2015 na ceny uprawnień do emisji CO2 (EUA) oprócz czynników fundamentalnych, wpływały działania realizowane na arenie politycznej Unii Europejskiej, w tym przede wszystkim prace w zakresie:

- rezerwy stabilizacyjnej rynku (MSR)

- strukturalnej reformy systemu EU ETS

- deklaracji klimatycznych przed konferencją klimatyczną COP21

- ograniczeń emisji NOx, SOx i pyłów

MSR to mechanizm sterowania podażą uprawnień do emisji, który w założeniu ma przełożyć się na wzrost notowań EUA poprzez stopniowe likwidowanie nadwyżki jednostek na rynku. Wyższe poziomy cen uprawnień mają być zachętą do inwestowania w niskoemisyjne technologie energetyczne oraz w odnawialne źródła energii. W myśl pierwotnej wersji projektowanych przepisów 12% całkowitej liczby uprawnień w obrocie trafiałaby do rezerwy stabilizacyjnej, a jednostki te wracałyby na rynek w momencie, gdy całkowita liczba uprawnień w roku n byłaby mniejsza niż 400 mln.

Choć w marcu 2015 r. państwa członkowskie w mandacie negocjacyjnym do rozmów z PE ustaliły termin startu MSR na 2021 r., na skutek późniejszych rozmów (5 maja 2015 r.) zawarte zostało porozumienie, by planowany moment uruchomienia mechanizmu przypadł 1 stycznia 2019 r.

8 lipca 2015 r. Parlament Europejski zatwierdził utworzenie rezerwy stabilizacyjnej w 2018 r., jej uruchomienie od 1 stycznia 2019 r. oraz skierowanie do rezerwy uprawnień do emisji (900 mln) wycofanych z rynku w związku z uruchomieniem „backloadingu” (pierwotny termin ich przywrócenia na rynek to lata 2019-2020).

18 września ministrowie środowiska krajów członkowskich UE przyjęli reformę systemu ETS mimo sprzeciwu Polski, Chorwacji, Węgier, Bułgarii Cypru i Rumunii.

Konferencja klimatyczna COP21, która odbyła się na początku grudnia 2015 r. zakończyła się podpisaniem porozumienia co do kształtu prowadzenia polityki klimatycznej przez 195 państw, oraz przez podpisanie indywidualnych zobowiązań krajowych przez 188 państw. Mimo teoretycznego powodzenia konferencji na rynku uprawnień do emisji nastąpiło załamanie. Indywidualne zobowiązania największych emitentów (Chiny, USA, Indie) nie są satysfakcjonujące, ponieważ raczej nie przełożą się na rzeczywiste ograniczenie emisji w najbliższych latach.

29 grudnia 2015 r. rząd Polski wyraził zgodę na złożenie skargi o stwierdzenie nieważności decyzji ustanawiającej funkcjonowanie MSR przed 2021 r. powołując się na naruszenie m.in. zasady:

- lojalnej współpracy

- pewności prawa

- ochrony uzasadnionych oczekiwań

- proporcjonalności

Zmiana cen EUA i CER

| Produkt | Cena [EUR/t] | Zmiana % | |

|---|---|---|---|

| Początek stycznia 2015 r. | Koniec grudnia 2015 r. | ||

| EUA Spot | 6,99 | 8,22 | 18 |

| CER Spot | 0,02 | 0,51 | 2 450 |

| EUA Dec-14 | 7,09 | 8,07 | 14 |

| CER Dec-14 | 0,49 | 0,52 | 6 |

Źródło: Opracowanie własne na podstawie danych z ICE.

Notowania jednostek EUA oraz CER - ceny zamknięcia na rynku SPOT

Źródło: Opracowanie własne na podstawie danych z BlueNext oraz ICE